経営者保証の解説と改革:中小企業の成長を支える新たな融資慣行

経営者保証は、中小企業が資金を借りる際に経営者が連帯保証人となることを意味します。しかし、この制度は経営者に大きなリスクをもたらし、事業の拡大や事業承継を妨げる可能性があります。本記事では、経営者保証の問題点とその解決策について詳しく解説します。

経営者保証とは

経営者保証とは、中小企業が銀行や他の金融機関から借入を行う際に、その企業の経営者が自らを連帯保証人として立て、責任を負うことを意味します。もし企業が経営破綻し、借入金の返済が不可能になった場合、経営者自身がその債務を負い、企業に代わって返済を行う必要があります。

「経営者保証」には、経営への規律付けや資金調達の円滑化に寄与する面がある一方、経営者による思い切った事業展開や早期の事業再生、円滑な事業承継を妨げる要因となっているという指摘もあります。

経営者保証のデメリット

- 事業の失敗が個人の破産につながる:

経営者保証により、事業が失敗した場合に経営者個人が直面する経済的リスクが甚大になります。経営者は自宅や貯蓄、退職金を失うリスクに直面する可能性があります。 - 思い切った事業展開をする会社が少なくなる:

経営者が個人資産を担保にする必要があるため、高いリスクを伴う事業に対して二の足を踏む傾向が強まります。これにより、革新的な事業展開が抑制され、市場の活性化や経済成長のペースが鈍化する可能性があります。 - 事業承継のハードルが高くなる:

経営者保証があると、後継者が経営者の個人的な負担、特に財務的リスクを引き継ぐことになり、事業承継が難しくなります。後継者がこの重大な負担を恐れて事業の継承を避ける傾向があります。

経営者保証に関するガイトライン

これらの課題の解決策として、全国銀行協会と日本商工会議所が「経営者保証に関するガイドライン」(以下、「ガイドライン」とする)」を策定(平成25年12月5日公表)し、平成26年2月1日から適用が開始されました。

ガイドラインは、「中小企業、経営者、金融機関共通の自主的なルール」と位置付けられていて、法的な拘束力はないが、関係者が自発的に尊重し、遵守することが期待されています。また、経営者保証を解除するかどうかの最終的な判断は、金融機関にゆだねられている点に留意する必要があります。

借りる時・引き継ぐ時(経営者保証を契約する時・事業を引き継ぎたい時)

【経営者保証ガイドラインの3要件】

内部または外部からのガバナンス強化により 3要件を将来にわたって充足する体制が整備されていることが必要です。

具体的には、以下の3つです。

- 法人と経営者(家計)の区分・分離

資産の所有やお金のやりとりに関して、法人と経営者が明確に区分・分離されている法人と経営者の間で資産やお金の流れが明確に区別されていることが求められます。これには、法人の資産を経営者が私的に使用しない、法人の資金を経営者の個人的な費用に充てないなど、両者の財務活動が独立していることです。 - 財務基盤の強化

財務基盤が強化されており、法人のみの資産や収益力で返済が可能であることです。つまり、法人が自己の資産や収益力のみで借入金の返済が可能であることを示す必要があります。これは、法人が安定した収益を上げ、適切な内部留保を持ち、将来的な返済能力があることを意味します。 - 財務情報の適時適切な開示

金融機関に対し、適時適切に財務情報が開示されていることです。中小企業は、金融機関に対して、定期的かつ正確に財務情報を提供することが求められます。これにより、金融機関は法人の財務状況を適切に評価し、経営者保証の必要性を判断することができます。

これらの要件は、経営者が個人保証を提供せずに融資を受けるための基準となり、また既存の経営者保証を見直す際の指標ともなります。金融機関はこれらの要件を満たしているかどうかを評価し、経営者保証の有無を決定します。経営者保証ガイドラインは法的拘束力はありませんが、中小企業、経営者、金融機関が自発的に尊重し、遵守することが期待されています。

返す時(経営者保証を履行する時)

ガイドラインには、経営者保証を履行する際のガイドラインについて示されています。

(1)保証履行後も保証人の手元に残る資産等・破産時の自由財産(99万円)は、原則として経営者の手元に残る

・金融機関は、事業再生等の早期着手により法人からの回収見込額が増加した場合、自由財産に加えて「一定期間の生活費(雇用保険の考え方を参考に、年齢等に応じて約100万円~360万円)」を経営者に残すことを検討

・金融機関は、「華美でない自宅」について、経営者の収入に見合った分割弁済をする等により、経営者が自宅に住み続けられるよう検討

・保証債務履行時点の資産で返済し切れない保証債務の残額は、原則として免除する

(2) 保証履行後の保証人情報保証人が債務整理を行った事実その他の債務整理に関連する情報は、信用情報登録機関に報告・登録されない

破産時に自由財産として99万円が残されることは、経営者が最低限の生活を維持できるようにするための安全網を提供します。さらに、金融機関が事業再生の早期着手により回収見込額が増加した場合に、一定期間の生活費を経営者に残すことを検討することは、経営者が将来にわたって安定した生活を送るための支援となります。

また、「華美でない自宅」について経営者が分割弁済を行うことで自宅に住み続けられるよう検討されることは、経営者が家族と共に住み続けることができ、社会的な安定を保つことができるという点で重要です。保証債務履行時点の資産で返済し切れない保証債務の残額が原則として免除されることは、経営者が過度な負債による長期的な負担から解放されることを意味します。

保証人が債務整理を行った事実やその他の債務整理に関連する情報が信用情報登録機関に報告・登録されないことは、経営者が将来的に新たな事業を始める際や金融機関との関係を維持する上で、信用の回復を助けることになります。経営者が事業の失敗から立ち直り、再起を図るための支援となり、経済的な再生と社会的な安定に寄与することが期待されます。

経営者保証改革プログラム

経済産業省は、経営者保証に依存しない融資慣行の確立を更に加速させるため、金融庁・財務省とも連携の下、(1)スタートアップ・創業、(2)民間金融機関による融資、(3)信用保証付融資、(4)中小企業のガバナンス、の4分野に重点的に取り組む「経営者保証改革プログラム」を策定(令和4年12月23日公表)し、令和5年1月1日より運用を開始しています。

(1)スタートアップ・創業:

創業時の融資において経営者保証を求める慣行が創業意欲を阻害していると考えられるため、起業家が経営者保証なしで資金調達が可能となるよう、スタートアップや創業に関する融資を促進します。

公的な創業融資制度として、日本政策金融公庫の新規開業資金融資制度があります。このうち、創業期の方(新たに事業を始める方または事業開始後税務申告を2期終えていない方)は、営業実績が乏しいなどの理由により資金調達が困難な場合が少なくありません。このため、日本政策金融公庫 国民生活事業では、新規開業資金をはじめとした創業融資を通じて、幅広い方の創業・スタートアップを重点的に支援しています。

- 無担保・無保証人融資

- 利率を一律0.65%引下げ

- 長期で返済可能(設備資金20年以内、運転資金10年以内:据置5年以内)

また、民間の金融機関から創業融資を受ける際に、公的な保証をつける信用保証制度があります。こちらは、令和5年3月15日から「スタートアップ創出促進保証」が始まりました。これにより、スタートアップ期の資金調達について、官民ともに経営者保証を不要とする融資制度が整ったと言えます。

(2)民間金融機関による融資:

保証を徴求する際の手続きを厳格化し、安易な個人保証に依存した融資を抑制するとともに、事業者・保証人の納得感を向上させるために監督指針を改正します。

(3)信用保証付融資:

信用保証制度において、経営者が達成可能な要件を満たせば、保証料の上乗せ負担などにより経営者保証の解除を選択できる制度を創設します。

「スタートアップ創出促進保証」に遅れること1年、令和6年3月15日より、「保証料率の上乗せにより経営者保証を提供しないことを選択できる信用保証制度等」が開始されました。詳しくは、後述します。

(4)中小企業のガバナンス:

経営者保証解除の前提となるガバナンスに関して、中小企業経営者と支援機関の目線合わせを図り、支援機関向けの実務指針の策定や中小企業活性化協議会の機能強化を行い、官民による支援態勢を構築します。

これらの取り組みにより、経営者保証に依存しない新たな融資慣行の確立に向けた意識改革が進められ、経営者が個人資産をリスクに晒すことなく、より安心して事業を運営できる環境が整備されることが期待されています。

変わる経営者保証、令和6年3月15日開始の「保証料率の上乗せにより経営者保証を提供しないことを選択できる信用保証制度」

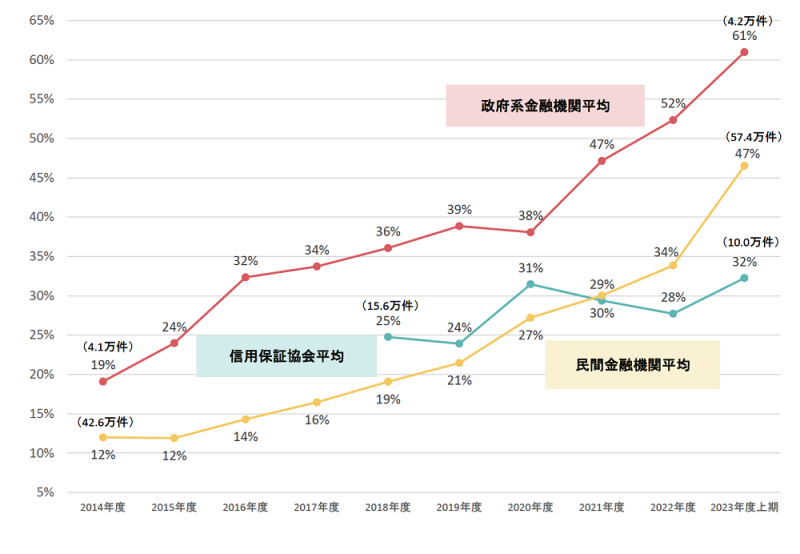

以下のグラフは。2014年(平成26年)からの金融機関別の経営者保証に依存しない新規融資の割合を示したものです。政府系金融機関(日本政策金融公庫など)は、61%とその割合が大きく、民間金融機関も政府の経営者保証改革プログラムの影響か2023年上期に急速に増加し47%となっています。一方、信用保証協会付融資は32%と低迷しています。

【経営者保証に依存しない新規融資の割合】

(出所:経営者保証・中小企業庁HPより)

そこで、中小企業の4割が利用している信用保証制度において、経営者保証に依存しない融資慣行の確立を更に加速させ中小企業の事業の発展を後押しするため、令和6年3月15日より、保証料率の上乗せにより経営者保証を提供しないことを選択できる信用保証制度等が開始されました。

事業者選択型経営者保証非提供制度(横断的制度)

信用保証付融資において、一定の要件を備えた中小企業者が保証料率の上乗せを条件として経営者保証を提供しないことを選択できる制度です。本制度を様々な信用保証付融資に適用することで、経営者保証を提供することなく融資を受けることができます。

【要件】

- 過去2年間(法人の設立日から2年経過していない場合は、その期間)において決算書等を申込金融機関の求めに応じて提出していること。

- 直近の決算において代表者)への貸付金等がなく、かつ、代表者への役員報酬、賞与、配当等が社会通念上相当と認められる額を超えていないこと。

- 直近の決算において債務超過でない(純資産の額がゼロ以上である)こと又は直近2期の決算において減価償却前経常利益が連続して赤字でないこと。

- 上記1. 及び2. については継続的に充足することを誓約する書面を提出していること。

- 中小企業者が、保証料率の上乗せにより保証人の保証を提供しないことを希望していること。

【保証料率】

- 上記の③の要件の両方を満たす場合

信用保証協会所定の保証料率に0.25%上乗せ - 上記の③の要件のいずれか一方を満たす場合又は法人の設立後2事業年度の決算がない場合

信用保証協会所定の保証料率に0.45%上乗せ

事業者選択型経営者保証非提供促進特別保証制度(国補助制度)

横断的制度の活用を一気に加速していくため、当初3年間(2027年3月末まで)の時限措置として、上乗せされる保証料率の一部を国が補助する信用保証制度を創設します。

- 2024年3月15日~2025年3月31日の保証申込分

補助率 0.15% - 2025年4月1日~2026年3月31日の保証申込分

補助率 0.10% - 2026年4月1日~2027年3月31日保証申込分

補助率 0.05%

プロパー融資借換特別保証制度について

経営者保証を求めない取組による信用収縮を防止し、民間金融機関における取組浸透を促すために、例外的に、既往のプロパー融資(*)(経営者保証あり)から信用保証付き融資(経営者保証なし)への借換を認める保証制度を時限的に創設します。

(*) 信用保証協会の保証を付さない融資のこと

通常、プロパー融資を保証付融資に借り換えを行うことは、NGとされてきましたが、例外的に認める制度です。従って、金融機関のプロパー融資がある中小企業者が対象となります。

【要件】

- 資産超過であること

- EBITDA有利子負債倍率(*1)が15倍以内であること

- 法人・個人の分離がなされていること

- 申込日(*2)において返済緩和している借入金がないこと

(*1) EBITDA有利子負債倍率=(借入金・社債-現預金)÷(営業利益+減価償却費)

(*2) 危機関連保証又はSN保証4号(新型コロナ)の指定期間内の場合は、指定期間の始期の前日でも差し支えない。

経営者保証を提供しないことを選択できる新しい信用保証制度は、保証料率の上乗せを通じて、中小企業者が個人保証を提供せずに融資を受けられるようにするものです。この制度の導入により、経営者は自身の財産をリスクに晒すことなく、事業資金を調達することが可能になります。また、保証料の一部を国が補助する時限措置が設けられており、初期の費用負担を軽減しています。これにより、経営者保証に依存しない融資慣行が促進され、中小企業の健全な発展と経済全体の活性化が期待されます。

この制度は、経営者のリスクを軽減し、中小企業の成長を支援するための重要なステップとなるでしょう。

まとめ

経営者保証は、中小企業の成長を阻害する可能性がありますが、新たな融資慣行として経営者保証を提供しないことを選択できる信用保証制度が導入されました。これにより、経営者は自身の財産をリスクに晒すことなく、事業資金を調達することが可能になります。また、保証料の一部を国が補助する時限措置が設けられており、初期の費用負担を軽減しています。これにより、経営者保証に依存しない融資慣行が促進され、中小企業の健全な発展と経済全体の活性化が期待されます。

また、ファミリービジネスにおいては、経営者保証のない健全な企業であることが、後継者が安心して事業を承継できるようになるというメリットがあります。法人と家計の明確な分離、収益性と内部留保の充実による財務基盤の強化、金融機関との積極的なコミュニケーションが重要なポイントとなるでしょう。

シニア・プライベートバンカー

平野 泰嗣