ファミリービジネスの資産管理:財産分与・株式の分散をどう防ぐか?

ファミリービジネスにとって資産は経営の要。特に株式の分散や財産分与の問題は、企業存続に直結するリスクです。本記事では、個人資産と事業資産の分離、株式管理の基本、代償分割や家族信託の活用など、企業を分断しないための具体策をわかりやすく紹介。事業の持続性と家族の安心を両立するための考え方と視点について解説します。

なぜ今、「資産管理」が重要なのか?

ファミリービジネスにとっての資産は、単なる個人や家族の財産というだけでなく、企業の継続性・経営の安定性・次世代へのスムーズな承継を支える「経営の土台」ともいえる存在です。とくに中小企業や同族経営においては、「資産=経営権」であることが多く、資産管理の方法によっては、企業の安定性や将来性に大きな影響を及ぼす可能性があります。

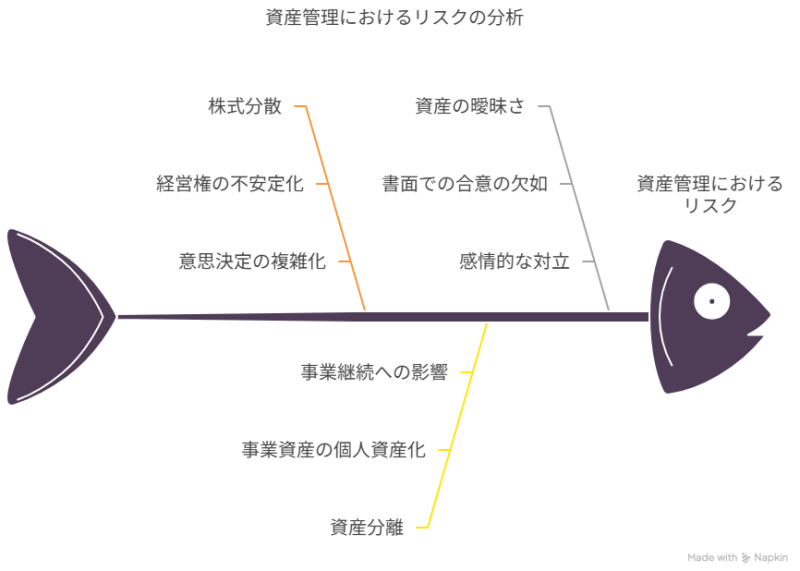

特に注意すべきは、以下のような資産管理上のリスクです。

- 相続時の株式分散により、経営権が不安定になる

→ 経営に関与していない親族が株主となった場合、意見の相違が生じやすくなり、意思決定のプロセスが複雑化することがあります。 - 財産分与によって、事業資産が個人資産として切り離される

→ たとえば、経営に使っていた土地や設備を家族の一部が相続し、それが賃料発生や売却対象になってしまうと、事業継続に支障が出ることも。 - 誰がどれだけの資産を持っているかが曖昧なまま、家族間の対立を招く

→ 書面での合意がないまま「話したつもり」「理解しているはず」が積み重なり、相続発生時に大きな感情的対立に発展する可能性があります。

こうした事例は、決して特別なものではなく、全国各地で実際に起きているファミリービジネスのトラブルです。

だからこそ今、企業としても家族としても、「資産を守る視点」と「資産を継がせる視点」の両方をバランスよく取り入れた「戦略的な資産管理」が必要とされています。単なる節税対策や目先の相続対策ではなく、“企業の未来”を見据えた設計思想が求められているのです。これは、事業承継の前段階として極めて重要なステップとなります。

資産管理の基本:個人資産と事業資産を分けて考える

ファミリービジネスにおける資産管理の第一歩は、「個人資産」と「事業資産」を明確に区別することです。どちらも“家族の財産”という広い意味ではつながっていますが、法的にも実務上も、その性質と管理方法は大きく異なります。

以下の表は、代表的な資産の分類と、それぞれにおける管理のポイントを示しています。

※横にスクロールできます。

| 資産区分 | 主な内容 | 管理上のポイント |

|---|---|---|

| 個人資産 | 自宅、不動産、現預金、保険、証券など | 相続・贈与を見越したライフプランを立てる。生前贈与や遺言書の作成など、家族間のトラブルを防ぐ準備が不可欠。 |

| 事業資産 | 会社の株式、設備、不動産、運転資金 | 所有・経営の分離、信託や持株会社の活用などにより、経営権と資産管理の安定性を確保する。 |

とくに問題になりやすいのが、会社の資産を“家族の私有財産”と混同してしまうことです。たとえば、会社で使っている土地や建物が個人名義になっていたり、会社の預金を私的に使っていたりすると、相続や贈与の際にトラブルになることが少なくありません。

この区別が曖昧なまま放置されていると、相続発生時に次のような事態が起きる可能性があります。

- 「会社の株式をどう分けるか」「会社の不動産は誰が相続するか」が争点になる

- 経営に関与していない親族が株主となり、企業の意思決定に影響を与える

- 法人名義の資産と個人名義の資産の線引きが曖昧で、税務的にも不明瞭な処理となる

このような事態を防ぐためには、会社と家族を「一体」で考えるのではなく、立場と役割を区別して考える視点が求められます。

個人資産は“家族の生活”を支えるものであり、事業資産は“企業の存続と成長”を支えるもの。だからこそ、両者を明確に切り分けた上で、それぞれにふさわしい管理と対策を講じることが、将来的な事業承継や家族間の合意形成において非常に大きな意味を持つのです。

事業承継時における株式の問題とは?

株式は、ファミリービジネスにおいて単なる“資産”にとどまらず、「経営の意思決定権」そのものを意味します。

つまり、株式を誰がどれだけ保有しているかによって、企業の方向性やトップの選任、配当方針など、重要な経営判断に直接的な影響を及ぼすのです。

そのため、株式の保有構造が適切でない場合、企業の将来に大きな混乱を招くリスクがあります。とくに事業承継のタイミングでは、相続や贈与によって株式が予期せぬ形で分散しやすく、次のような問題が発生しがちです。

よくある株式に関する問題

- 子どもが複数いる場合に株式を平等に相続させ、経営権が分散

→ 法定相続や“平等のつもり”で株式を均等に分けた場合、経営に関与しない相続人にも発言権が生じることで、意見調整が難航する可能性があります。 - 経営に関与していない相続人が多数派となり、配当重視の経営方針に傾く

→ 経営に必要な投資判断よりも、自らの収益(配当)を優先した要求が強まり、長期的な成長戦略にブレーキがかかることがあります。 - 株式が第三者に渡り、事業承継が困難に

→ 離婚や相続トラブルをきっかけに、株式が意図せぬ第三者に移転することで、企業の独立性や経営方針の一貫性が揺らぐリスクが生じます。

こうした事態を未然に防ぐには、「株式は経営に対する影響力を持つ重要な要素の一つである」という認識のもと、長期的な視野での資産・ガバナンス設計が求められます。

その具体的な手段として、以下のような対策が非常に有効です。

主な株式対策とその効果

- 株式の集中化(後継者に多くを集める)

→ 後継者に議決権の過半数を持たせることで、経営の統一性を確保。残りの株式は、持分比率に配慮しつつ信頼関係にある家族に分散させる方法がよく用いられます。 - 持株会社を活用し、所有と管理を分離

→ 持株会社を設立することで、株式そのものはファミリーで保有しながらも、経営にはプロを登用するなどの柔軟なガバナンス設計が可能になります。 - 家族信託を通じて、議決権の一元化を図る

→ 信託契約により、実質的な経営権(議決権)を後継者や信頼できる人物に集中させ、形式上の株主が複数に分かれていても、経営に混乱が生じない体制を構築できます。

ファミリービジネスにとって株式は、“誰が持つか”だけでなく、“どう使うか”が極めて重要です。企業の未来を守るためにも、早い段階から株式の承継計画とガバナンス設計に着手することが、持続可能な経営の鍵となるのです。

財産分与で企業を分断しないための対策

ファミリービジネスでは、すべての家族が事業に関与しているとは限りません。実際には、事業に携わっていない子どもや配偶者も相続人になるケースが一般的で、「公平な相続」と「経営の安定」という両立が求められます。

このバランスを誤ると、企業の株式が分散されて経営権が揺らいだり、相続トラブルが長期化したりするリスクがあります。

そのため、以下のような具体的な対策を組み合わせて検討しておくことが極めて重要です。

代償分割の活用

後継者に株式などの事業用資産を集中させ、他の相続人には現金や不動産といった代替資産で相続分を調整する手法です。たとえば、長男が会社を継ぐ場合は、他の兄弟には実家の不動産や金融資産を相続させることで、株式の分散を避けつつ、家族の不満を和らげることが可能です。

また、この方法を選ぶことで、後継者は経営に集中できる環境を整えやすくなります。あらかじめ遺言や遺産分割協議の中で明確にしておくことが望まれます。

生命保険による資金準備

代償分割を成立させるには、後継者が現金を用意できる体制を整える必要があります。

その際に有効なのが、生命保険の活用です。経営者が自らを被保険者とし、死亡保険金を後継者が受け取れるようにしておけば、相続発生時にスムーズに代償金を支払える資金が確保されます。

この方法は特に、手元資金が乏しい中小企業や、相続税対策を併せて考えたい場合に有効です。保障額や加入時期の設計には専門家の助言が欠かせません。

家族での合意形成と文書化

財産分与や事業承継は、「法的な正しさ」だけでなく「家族としての納得感」がカギとなります。

そのためには、生前にファミリー会議などの場を設けて、オープンに話し合いを重ねることが不可欠です。誰が何を相続し、会社を誰が継ぐのか――この「前提の共有」があるだけで、相続時の混乱や不信感を大幅に減らすことができます。

さらに、話し合いの内容は議事録や覚書の形で文書化しておくと、後継者や他の家族も安心して次の一歩を踏み出せるようになります。

このように、資産の公平な分配と経営の継続性確保は決して相反するものではなく、「事前の計画」と「家族間の信頼構築」によって十分に両立可能です。今から取り組むことが、10年後の企業と家族を守る確かな準備になります。

次のステップ:株式構成を見直してみよう

ファミリービジネスの資産管理は、単なる「財産の把握」にとどまりません。企業の未来を見据えた承継と安定のためには、現在の株式構成を正しく理解し、将来の理想的な形を描くことが出発点です。

- 現在の株主構成を整理する

誰が何株を保有しているかを一覧にし、経営への影響度や意思決定における力関係を確認します。株主間での関係性や年齢、承継可能性なども合わせて可視化することで、将来的なリスクや争点を明らかにすることができます。 - 株式が家族のどこに分散しているかを確認する

相続や贈与によって、すでに株式が細かく分散しているケースもあります。経営に関与していない親族が多数派になっている場合は、今後のガバナンス体制に注意が必要です。名義株や実質的な所有者との乖離がないかも重要なチェックポイントです。 - 今後の承継に向けた“あるべき姿”を考えてみる

「この会社を誰が中心となって継ぐのか?」「どのような所有構造が安定的か?」といった視点で、理想的な株主構成を描いてみましょう。持株会社の活用や信託による集中管理なども、選択肢として検討する価値があります。

こうした整理ができたら、税務・法務・人間関係(ファミリーダイナミクス)など多角的な視点から対策を練ることが大切です。

その際には、税理士・弁護士・ファミリービジネス支援の専門家など、信頼できる外部パートナーの力を借りることで、より現実的で実行可能なプランが構築できます。

資産や株式の見直しは「機会があれば」ではなく、「今このタイミングで動き出す」ことが、事業と家族を守る最善の選択です。まずは現状を「見える化」することから始めてみましょう。

次回予告

ファミリービジネスが次の世代へと引き継がれていくなかで、資産やポジションの承継だけでなく、企業の“魂”ともいえる「経営理念」や「ビジョン」の継承こそが、事業の長期的な発展を支える核心となります。

理念やビジョンは、見えないけれど確かに存在する「企業文化」の土台であり、それをどう伝え、どう次世代につなぐかは、ファミリービジネスならではの重要課題です。

次回は、以下のような疑問に丁寧にお応えします。

- 経営理念は誰が、どのように語り継ぐべきか?

創業者の想いや言葉を、本質として次世代にどう伝えるかを考えます。 - 世代間の価値観のギャップをどう埋めるか?

時代背景やビジネス環境の変化の中で、理念を守りながら柔軟に解釈する方法を探ります。 - “理念の見える化”で企業文化をどう可視化し、共通言語にするか?

理念を語るだけでなく、経営や組織にどう落とし込むかを解説します。

▶ 次回はこちら:

「理念をつなぐ:ファミリービジネスのビジョンと文化継承」

創業の志を“共有の価値”として再定義し、“魂の承継”が企業の未来をかたちづくるヒントをお届けします。どうぞご期待ください。

ファミリービジネスマネジメントオフィス

シニア・プライベートバンカー

平野 泰嗣

ファミリービジネスマネジメントオフィス(FBMO)からのご案内:

「うちの会社にも当てはまるかも…」そう感じた方へ。

ファミリービジネスマネジメントオフィス(FBMO)では、家族と企業の未来を大切にした、あなただけの経営支援を行っています。

小さな疑問から、複雑な承継の悩みまで、お気軽にご相談ください。

経験豊富なアドバイザーが、じっくりお話をうかがいます。

👉 お問合せ・初回相談のご予約はこちら